ゲーム関連で既存運営タイトルを売却。SQとの事業提携により、来期はゲームの共同運営や新規製作など収益基盤を構築。

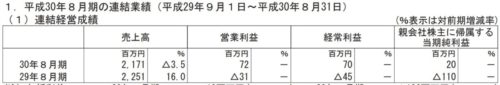

株式会社メディア工房(以下、メディア工房)は、平成30年8月期決算を10月12日に発表した。当期の経営成績について、売上高は21億7100万円(前期比3.5%減)、営業利益は7200万円、経常利益は7000万円、親会社株主に帰属する四半期純利益は2000万円だった。

経営成績の概況

メディア工房は、当期を事業の再編、再構築の集大成の年として、占いコンテンツ事業をはじめとする既存事業において、コスト効率の向上や決済手段の多様化等によるユーザビリティの改善によって収益増加をはかった。

また、国内外で新規事業の推進や開発に積極的な投資を行い、新しい自社メディア工房グループの機軸を打ち出すために尽力。

売上については、占いコンテンツ事業を中心に健闘したが、子会社ルイスファクトリーの売上から手数料などを控除して計上していることが影響し、メディア工房グループとしては、前年同期比で減少した。

利益面については、占いコンテンツやゲームコンテンツ事業の営業利益は、全社的なコストの効率化を行なったことで前年同期比で増加した。

以上の結果、当期の経営成績は、売上高21億7100万円(前年同期比3.5%減)、営業利益7200万円(前年同期は営業損失3100万円)、経常利益7000万円(前年同期は経常損失4500万円)、親会社株主に帰属する当期純利益2000万円(前年同期は親会社株主に帰属する当期純損失1億1000万円)だった。

セグメント毎の業績は以下の通り。

占いコンテンツ事業

占いコンテンツ事業については、ISP (Internet Service Provider)、各移動体通信事業者、AppleやGoogleなどのプラットフォーム向けに占いコンテンツを企画・制作・配信するビジネスを中心に行なう占いコンテンツ事業と、電話による占いサービスやLINE株式会社の提供する各種占いサービスへのコンテンツ及び占い師の提供を行なうOne to One Marketing事業の2種に分割。

One to One Marketing事業については、電話による直接鑑定を中心に、継続的かつ安定的に収益が増加。占いコンテンツ事業における、広告宣伝の更なるコスト効率化や決済手段の多様化を中心とした既存ユーザーのリテンション率改善に向けた施策が奏功し、収益ともに増加した。

上記の結果、売上高は17億7000万円(前年同期比0.8%増)、営業利益は5億4000万円(同5.6%増)となった。

ゲームコンテンツ事業

子会社の株式会社ブルークエストと株式会社ルイスファクトリー(以下、ルイスファクトリー)の2社でゲーム制作、配信。

当期は、ルイスファクトリーにおいて新規運用移管タイトルが未獲得だったことや、当連結会計年度より売上から手数料などを控除して計上したことで、前年同期比で売上が減少したが、既存運営タイトルの売却により、営業利益は黒字であった。

一方で、第4四半期連結会計期間に株式会社SQとの事業提携を行ない、3タイトルを共同運営すること、新規タイトルの製作が決定したことで、翌連結会計年度における収益基盤を着実につくりあげてきた。

また、当期に続き、今後のゲームコンテンツ事業については、ルイスファクトリーを中心とする予定により、ブルークエストの事業規模を縮小している。

上記の結果、売上高は3億3100万円(前年同期比32.6%減)、営業利益は2900万円(前年同期は営業損失8900万円)だった。

メディア事業

AI事業を生かした自社メディアサイトを運営。

当期は、「カナウ」の運営により広告費を中心とした安定的な収益を獲得する一方、メディア工房の強みである豊富な占い鑑定データにAIによる分析を搭載した新規メディア「コイゴコロ」を開発した。

「カナウ」については、グループの収益に一定の寄与をもたらしたが、開発に伴う費用の支出により、メディア事業全体で営業損失を計上した。

上記の結果、売上高は6400万円、営業損失は2700万円だった。

その他

海外新規事業については、BtoBを中心としたVR機器の販売を中心に、提携先の中国企業とのVR事業を推進。eコマース事業をはじめ、中国本土における新規事業開拓に注力した。

特に第4四半期連結会計期間では、翌連結会計年度におけるインバウンド事業への進出の基盤づくりに注力し、国内外における事業提携先の確保や、潜在顧客に関するマーケティングに尽力した。

VR機器の販売と受注案件の獲得により増収したが、販売製品の開発遅延や、事業拡大に向けた人員増及び各種先行投資により、当連結会計年度においては先行投資が膨らみ、増収減益となった。

eコマースとインバウンド事業の売上への寄与は、翌連結会計年度下期以降を想定しているが、現時点では不確定要素が多く存在することから、先行投資額を踏まえつつ、十分な案件の精査を持って慎重に判断している。

上記の結果、売上高は500万円(前年同期比77.5%増)、営業損失は9400万円(前年同期は営業損失2000万円)だった。